马化腾携三巨头340亿入股万达商业 复盘王健林资本腾挪术

这笔钱有多少呢?

当时的交易作价是344亿港元,算上两年10%的单利,折合成人民币约334亿人民币左右。

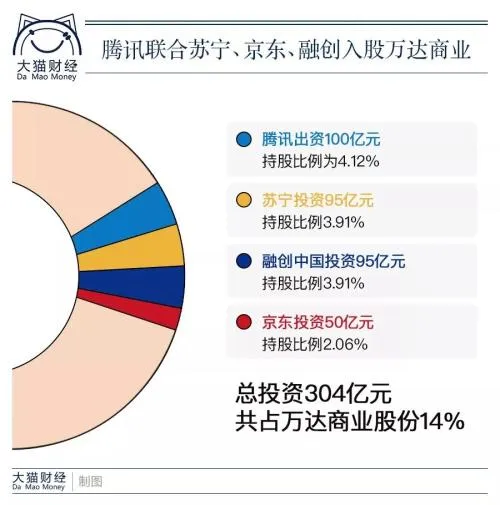

没错,这就是腾讯、苏宁、京东、融创们拿下的那14%的股份,340亿人民币的资金基本都是给“老股东”财团们连本带利的回购资金, 根据苏宁公告,“剩下的部分也会转为万达商管(万达商业)的股份”。

可以这么说,这是王健林引入新投资者,让他们拿钱买下当年跟“老股东”财团约定的“赎金”从此,“老股东”们拿着收益走了,四家公司作为新股东进场。

如此看来,当年万达商业的344亿退市私有化,就是王健林和万达跟财团们借了一笔两年期单利的“私募债”。快要到期了,现在王健林找了商场上的友商们续上了,可以说是“借新还旧”了。 并且,这次腾讯、苏宁、京东、融创的“战略投资”也是有回购条款的。 根据《财新》的报道,万达商业在本次融资中对投资方有三项承诺: (1)不能变更主营业务; (2)2019年净租金收益不低于人民币190亿元,否则投资方有权要求现金补偿; (3)需在2023年10月31日前完成在内地、香港或其他地区上市。 最后一个条款相当有意思,本来王健林打算把私有化后的万达商业在2018年8月31日在A股重新上市,当时他信心满满,结果差点没栽跟头,现在引进了新投资者,将重新上市的日期定在了2023年10月31日前。 首先,第一、二条并不难办到,第三条也给足了时间和空间。王健林去年被有关部门批评后的四处奔走,没白费功夫。 虽然猫哥一直听各种说法说万达资金极其紧张,各种变卖资产还债,还把部分文旅、酒店等项目打包分别卖给了富力地产、融创中国,甚至还把海外项目也出售,不断的降低负债率。 但王健林在去年“万达、融创、富力签订战略合作协议”发布会也表示:“万达商业贷款加债券共计近2000亿。万达商业账面现金1000亿(不含13个文旅项目账面现金300亿),加本次转让收回现金680亿(含回收往来款),现金共计约1700亿。此外,万达商业还有1300亿销售物业存货,全部卖掉也可以收回几百亿。” 首先是万达的负债率,万达的负债率在同行里算高的,这也是引发危机的导火索之一。在王健林的目标里,“降低负债率”是重中之重,一直在变卖资产回收资金,他在年会上说“减债千亿”,所以他不会轻易动用自有资金,更难以从风声鹤唳的金融机构那里筹足300多亿。 当初在联交所时,内资股无法转换为H股实现全流通,内资股股东的股权质押融资等信用交易业务也受到诸多限制,所以当时其他的39亿股内资股毫无融资作用。上市后难以增发,内资股不能转为全流通,又没法做股权质押融资,那上市有什么用? 到了想回A股的时候,又发现了一个大麻烦。那 就是证监会不轻易放行房地产公司的IPO。 我国一直坚持对房地产的调控,A股从2010年以后,房地产公司的IPO几乎一家也没有,到现在为止,中国证监会仍然没有正式说房地产公司可以IPO。 自号称“最严法审委”证监会第十七届发审委上任后,涉房企业基本就没有过会案例,反而是对“传统行业”的否决案例一天天在增加,比如,被两次否决的锦和商业、万科为其大客户的中天精装,以及海宁家纺城。证监会高层三次公开表示增强资本市场对创新企业、高新技术企业和新经济新产业的服务能力。 从法审委放行的企业来看,2016年以来,新增上市公司呈现出与国家重点支持领域高度契合的特点,2016年至2017年10月底,22个月里,中国新上市605家上市公司中有高新技术企业495家,占比达82%。 这就难为万达和王健林了。因为重回港股,好马不吃回头草,港股的估值体系和融资环境比不上A股,到其他市场上市也意义不到,说来说去还是大A股最(人傻)好(钱多),要奔着上A股,就需要解(包)决(装)个科技属性。 其实,万达早就一直想加点科技属性。2014年港股上市前,就突击拉上百度、腾讯联合开办了“腾百万”公司,意图打通线上线下,做当时最流行的O2O,此外,万达还花大力气去做电商平台飞凡网。整合后的万达网科主要有四大业务板块:数字商业、智慧生活、金融科技和公有云服务,包括飞凡信息公司、快钱支付、征信公司、网络数据中心、海鼎公司、网络信贷公司等公司。 可最后,万达持股70%的“腾百万”,百度、腾讯都低调退出,飞凡网也不见起色,万达网科一直处于亏损状态,据说一年费用支出超过10亿,2017年万达网络科技集团收入58.6亿元,完成年计划的90.1%,年底进行了大规模裁员。 腾讯有数亿用户,QQ、微信几乎每个中国人都用到,线上导流能量巨大,此外还有微信支付这一强大的工具;苏宁、京东有着强大的电商、物流能力。而万达自身则有着丰富的线下资源和场景,根据公开数据,截止2017年底,持有已开业商业面积3151万平方米,在中国开业万达广场235个,年客流31.9亿人次。此外万达集团还拥有文化旅游城、酒店、影院、儿童产业等海量线下消费场景。 很显然,如果打通了线上线下,将有着广阔的想象空间。“万达商管今后不再进行房地产开发,成为纯粹的商业管理运营企业,各方将推动万达商管集团尽快上市。” 但,问题来了。 苏宁、京东本来就是竞争关系,打了多年的“仗”。京东的崛起部分得益于从苏宁那“抢下”了不少3C的生意。苏宁和阿里是战略合作伙伴,还互相持股,阿里还给苏宁电商提供入口,但两家依旧貌合神离,就更不用说苏宁和京东在万达商管里都是“小股东”,不能进董事会,只能列席,没有投票权。 就连主发起方腾讯,虽然有着巨大的线上资源和科技实力,可也仅占万达商管4.12%股份,能不能进董事会都不知道,就算进了,能有多大话语权还是未知数。董事会还是成了王健林的“一言堂”。 在这种股权结构下,其实四家股东也并没有太大的发展信心,所以在投资条款设计里,才有了第二条,万达商管要有业绩承诺,否则就要现金补偿。 此外,根据《财新》的报道,投资方在2021年12月31日或万达商业上市前,不能出售万达商业股份。也就说锁定3年,3年后就可以出售了。 只有万达和王健林,必须奔跑,否则3年后如果同盟和当年“腾百万”一样瓦解,可就要损失好多“小目标”了。 最后,猫哥复盘完整个交易结构后,由衷感叹一句——王健林先生财技了得,前前后后一分钱没出,不但使用了“老股东”344亿帮他私有化,上市不成,债务都让四家公司“债转股”来还。 附标题:复盘王健林资本腾挪术:借新还旧 科技加持好上A股 本文由''发布,不代表演示站立场,转载/删除联系作者,如需删除请-> 关于侵权处理说明。不但“借新还旧”,还将“行权”日期延长了5年期限,并且,不仅限于在A股上市,还可以在“香港或其他地区上市”,不再是独木桥一桥走到黑。

02

科技加持,好上A股

这个投资协议对王健林是相当有利的。

那么,为什么王健林要引入这四家新投资者呢?

是因为没钱了吗?

王健林的言下之意是,

外界说万达背负2000亿的债务不是事,有充足的偿还能力。可为何,现在还需要340亿呢?其次,即使340亿常有,但股东能带来的资源不常有。

精于计算,从来不愿出一分钱的王健林一算之下,就私有化退市了。

所以,证监会的态度相当明显,那就是——想上市,必须高科技。

王健林曾雄心勃勃要职业经理人们把万达网科做好。

缺少科技基因,内部无法孵化,那就引进吧。

所以,本次引进的新股东里,腾讯是互联网巨头,京东是电商巨头,苏宁有云商板块:

在万达集团的公告里,畅想了有科技股东们加持的美好前景:

有着这些科技概念加持,要过发审委那关,就有了更大的底气,如果能IPO成功,股价还不得涨停板见。

03

貌合神离

看来,四家新股东都给自己留足了退路,不过是把“老股东”给万达的“私募债”,变成了一笔锁定期3年的投资,接过了“债转股”。

多年商业地产运营里的撬动资源技巧,真是没白费。

上一页 1 2 3 4 下一页